Krypto-Zinsen

Zinsen auf Bitcoin & Co – Das Wichtigste in Kürze

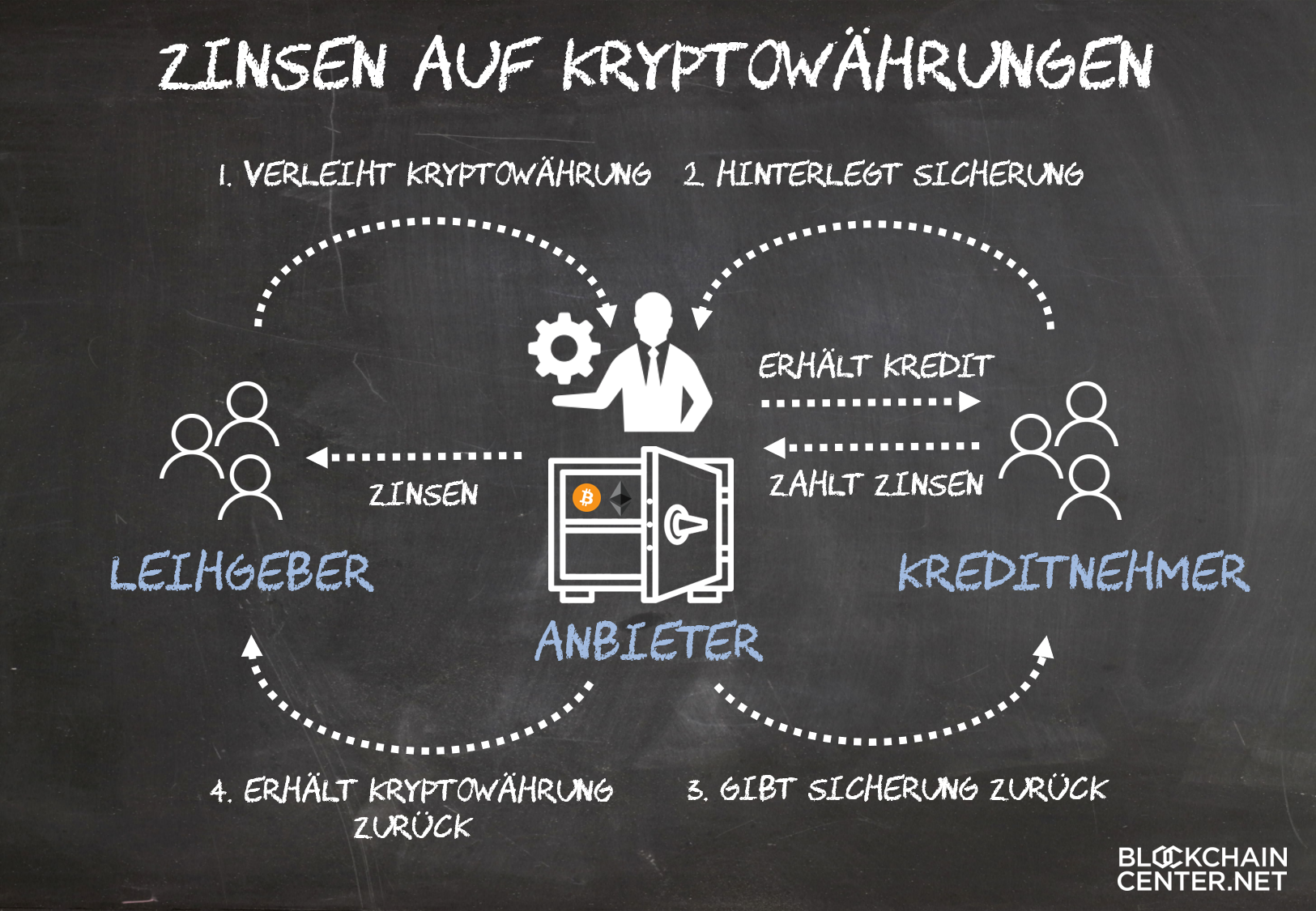

- Statt Kryptowährungen nur zu verwahren, gibt es inzwischen Plattformen, auf denen Besitzer mit ungenutzten Coins Zinsen verdienen können.

- Die Coins müssen dafür an Anbieter verliehen werden, die sie für die (gesicherte) Darlehensvergabe nutzen.

- Vorsicht vor zu hohen Zinsen. Als Faustregel gilt: Höhere Zinsen, höheres Risiko (oft ist das Risiko nicht offensichtlich)

- Empfehlenswerter Anbieter für Zinsen auf Kryptowährungen ist Nexo

Nexo

Das Krypto-Unternehmen hinter Nexo ist sowohl in Bulgarien als auch in Großbritannien registriert. Nexo ist mit bis zu $375М durch BitGo & Ledger versichert. Es ist mehrfach unter US-Gesetzgebung lizensiert und reguliert. Der Trustpilot Score der bisherigen Kundenerfahrungen liegt bei 4.6.

- Tägliche Auszahlung

- Zinseszins (APY)

- Einfach zu bedienen

- 4% höherer Zinssatz bei dreimonatiger Einlage

- Kein Steuertool, lediglich Ertragshistorie abrufbar

HODL oder verleihen?

Eines der wichtigsten Prinzipien in der Kryptowelt ist die Selbstverwahrung von Coins, auch "Hodlen" genannt. Coins zu kaufen und auf langfristige Sicht in den Wallets zu behalten, ist für viele Glaubenssatz und Investitionsstrategie zugleich. Wenn die Coins allerdings auf den eigenen Wallets bleiben, profitieren ihre Besitzer ausschließlich von einer potentiellen Wertsteigerung. Und ob die garantiert ist, kann keiner wirklich sagen.

Kaufplattformen und Börsen sind in den letzten Jahren sicherer geworden. Gerade weil Hacker in regelmäßigen Abständen große Summen an Coins einheimsen konnten, haben Anbieter ihre Cold-Storage-Anteile ausgeweitet und Kunden nach Hacks entschädigt. Eine bestimmte Menge an Coins dort zu belassen, ist mittlerweile für Anfänger wie Experten empfehlenswert. Wichtig ist immer, eine bewusste Entscheidung über den Verbleib der eigenen Coins zu treffen - ob das nun verteilt auf verschieden Plattformen zur Gewinnmaximierung oder fast ausschließlich auf den eigenen Geräten ist.

Mit dem Verleih von Bitcoin & Co. aus dem eigenen Portfolio lässt sich das ungenutzte Potential der erworbenen Coins also ausschöpfen. Dezentralisierte wie zentralisierte Verleihplattformen ermöglichen Hodlern, ihre Coins zu hinterlegen und Zinsen auf deren Ausleihe zu erhalten. Kreditsuchende kommen im Gegenzug einfach und schnell an benötigtes Kapital.

Der Anbietermarkt ist groß. Wie der Verdienst von Krypto-Zinsen funktioniert und auf welche Punkte Kapitalgeber achten sollten, erläutern wir hier.

Woher kommen die Zinsen auf Kryptowährungen?

Krypto-Kredite basieren auf der Bereitstellung von Coins. Kapitalgeber zahlen Coins ein, entweder aus einer der aus mehreren Kryptowährungen. Kapitalnehmer erhalten die Coins zur Verwendung und zahlen sie schrittweise oder als Gesamtsumme nach Ablauf der vereinbarten Laufzeit, jeweils mit Zins, zurück. Dieser Kreditzins geht zum Teil als Sparzins an den Verleiher.

Der Zins wird entweder im Vorfeld festgelegt und basiert auf einem festen Zinssatz. Alternativ kommt ein variabler Zinssatz zum Einsatz, der sich tagtäglich neu berechnen kann. Zinszahlungen sind grundsätzlich in der gleichen Kryptowährung, einer anderen Kryptowährung sowie in Fiat (Euro oder Dollar) möglich.

Bei der Durchführung haben Interessenten die Wahl zwischen institutionellen Anbietern und dezentralisierten Plattformen, auch bekannt als DeFi - Decentralized Finance.

In dezentralen Netzwerken erfolgen die Abläufe automatisiert, je nach Festlegung in den Smart Contracts. Nicht selten auf Basis von Ethereum.

Zinsen auf die Coins erhalten Investoren entweder über eine Art „Sparkonto“, das auf Kreditpools basiert. Oder sie sind direkt an einem oder mehreren Krediten beteiligt und erhalten Zahlungen aus den Zinsen aus diesen Abschlüssen.

Zentralisierte Plattformen

Zentrale Plattformen zeichnen sich durch die Einfachheit der Bedienung aus.

Die Mechanismen zentraler Anbieter gleichen denen einer Bank. Kunden richten sich zunächst ein Konto ein, auf das sie ihre Coins einzahlen. Auf diese Summe erhalten sie in regelmäßigen Abständen Zinszahlungen, in Form von Kryptowährungen oder Fiat-Geld. Um eine Diversifizierung des Portfolios zu ermöglichen, bieten viele Plattformen eine Zinszahlung in Kryptowährungen an, die nicht bereits auf dem Konto hinterlegt sind. In der Regel erhalten Kunden aber beispielsweise auf ETH Coins auch Zinsen in dieser Währung.

Der große Vorteil liegt bei Binance & Co. in ihrer Vorhersehbarkeit. Auf die eingezahlten Summen erhalten Kapitalgeber einen festen Zinssatz, in der Regel in regelmäßigen Intervallen. Darüber hinaus führen die Plattformen alle gängigen, sprich großen, Kryptowährungen. Bitcoin oder Ether, die anderweitig in Wallets verbleiben würden, lassen sich dort einfach einsetzen. Variable Zinssätze kommen ebenfalls vor, sind hier aber nicht üblich.

Im Gegenzug geben Kunden das Verfügungsrecht an ihren Coins auf. Zentrale Plattformen verwahren Coins selbst oder über sogenannte „Custodians“. Dabei handelt es sich um Anbieter, die sich auf die Annahme und sichere Aufbewahrung von Coin-Kautionen spezialisiert haben.

Je nach Modell können eingesetzte Coins bereits vorzeitig aus dem Konto genommen werden. Auf Plattformen, die mit den Coins der Besitzer Kreditpools bilden und an Kreditnehmer verleihen, lassen sich jeweils nur „freie“ Coins entnehmen. Erst, wenn der Leihende den jeweiligen Kredit zurückgezahlt hat, wird der Pool aufgelöst und Kapitalgeber können die Coins wieder einziehen.

Dezentralisierte Plattformen

Dezentralisierte Plattformen übertragen das Prinzip von Decentralized Finance auf Kredite. Die bekanntesten sind dYdX, Compound Finance und MakerDAO. Auch hier sind mehrere Formen möglich.

Anders als bei institutionellen Plattformen übertragen Nutzer ihre Coins jedoch nicht. Die Kryptos bleiben in der Verwahrung der Besitzer. Um die Ausleihe trotzdem durchführen zu können, verbinden Kapitalgeber ihre Wallets mit der Plattform. In der Regel sind die gängigen Browser Wallets wie MetaMask mit den Netzwerken kompatibel. Über Smart Contracts erhalten die Coins eine Art „Sperrvermerk“ und können nicht anderweitig genutzt werden.

Dezentrale Plattformen bringen Kapitalgeber und -nehmer mithilfe von Kreditpools zusammen. Sie vereinen die Coins von verschiedenen Besitzern und bringen sie zur Ausleihe.

Ein Kennzeichen dezentralisierter Anbieter ist der variable Zinssatz. Er errechnet sich immer wieder neu nach den Marktgegebenheiten.

Bekannte dezentrale Plattformen mit Angeboten für Krypto-Zinsen sind:

Compound

Compound ist eine DeFi Anwendung, die Zinsen auf Kryptowährungen vor allem für die Verwendung in anderen Applikationen anbietet. Vor allem kurzfristigen Liquiditätsüberschüsse können so kurzfrisitig gewinnbringend angelegt werden (Geldmarkt)

- Interoperabilität mit anderen Ethereum Anwendungen

- variable Zinssätze auf Basis von Marktgegebenheiten

- Erhalt des Government Token COMP bei Nutzung

Vor- und Nachteile der Plattformen

Institutionelle Anbieter für Krypto Zinsen

DeFi Plattformen (dezentralisiert)

| Vorteile | Nachteile |

|---|---|

|

|

Übliche Zinssätze

Zentralisierte Betreiber bieten üblicherweise höhere Zinsen auf die klassischen Kryptowährungen wie Bitcoin und Ethereum. Der Bereich bewegt sich zwischen 2 % und 6 %.

Dezentralisierte Plattformen haben in der Regel höhere Zinssätze für Stablecoins. Dafür fallen die Renditen auf klassische Kryptowährungen mit 1% im Durchschnitt eher gering aus.

Risiken - "not your keys, not your coins"

Die Bereitstellung von Kapital in Form von Kryptowährungen birgt Risiken. Zentralisierte Anbieter könnten die Kryptowährungen veruntreuen. Es gibt trotz Überbesicherung der Kredite ein gewissen Kreditausfallrisiko, so dass die Kryptowährungen nicht mehr zurückgezahlt werden können.

Dezentrale Smart Contracts können Bugs aufweisen und im schlimmsten Fall von Hackerangriffen geleert werden, sodass die Einlage verloren geht.

Ob zentral oder dezentral, die Plattform und Custodians sollte immer vertrauenswürdig sein. Audits, eine bestimmte Kundenanzahl und das Fehlen von Hackerattacken können Indizien sein.

Wie immer bei Kryptoprodukten gilt: Interessenten sollten nur so viel Kapital einsetzen wie sie gewillt sind, zu verlieren. Befindet sich eine Protokoll noch im Betamodus, ist es ratsam, nur Kleinstsummen oder noch nicht zu investieren.

Kommt ein variabler Zinssatz zum Einsatz, ist die Höhe der Gewinne aus dem Kapitalverleih nicht absehbar. Das verringert die planerische Sicherheit, sowohl bei Entnahmen als auch der Steuerplanung.

Chancen

In der Verleihung von Coins liegen auch große Chancen. Die allerwichtigste steckt im Mechanismus selbst. Wer Kryptowährungen nur im Wallet verwahrt, verdient damit nichts und schlägt im Zweifelsfall nicht einmal die Inflation. Geld, das im Umlauf ist, bringt Zinsen und hat Nebeneffekte wie die Erzeugung von Arbeitsstellen.

Kredite mit Coins sind oft übersichert, haben geringe Transaktionskosten, weisen geringe Plattformgebühren auf und erzielen weitaus höhere Renditen als dies im klassischen Bankwesen der Fall ist. Beispielsweise erhalten Kapitalgeber auf den Verleih von Stablecoins über dezentrale Plattformen Zinssätze bis zu 15 %.

Auswahl der besten Plattform für Zinsen auf Krypto-Kredite

Coins zu verleihen und darauf Zinsen zu erhalten erfordert großes Vertrauen in die zugrundeliegende Technik. Bei der Auswahl der Plattform ist daher Vorsicht geboten.

Der wichtigste Schritt ist die Entscheidung zwischen einem institutionellen Anbieter und einem dezentralen Netzwerk. Für Interessenten, denen Planbarkeit und eine einfache Bedienung am Herzen liegen, wenden sich besser an Anbieter wie Nexo. Für die, die möglichst direkte Geschäftsbeziehungen und geringe Gebühren suchen, sind mit dezentralen Plattformen besser bedient.

In beiden Fällen gilt es darüber hinaus, Eckpunkte zur Verlässlichkeit zu beachten. Wer betreibt die Plattform? Wie zuverlässig und sicher ist der Anbieter? Wurde die Plattform auditiert oder existieren weitere Mechanismen zur Überprüfung der Sicherheit? Wie transparent kommuniziert der Anbieter hierzu?

In Frage kommen nur Plattformen, die Kryptowährungen aus dem eigenen Portfolio des Kapitalgebers unterstützen. Üblich sind Bitcoin, Ether, Dai und USDC. Währungen mit hoher Marktkapitalisierung sind ebenfalls routinemäßig gelistet. Coins, die nur über eine bedingte Community verfügen, lassen sich für Zinserträge auf Kredite selten bis gar nicht nutzen.

Eine der wichtigsten Kennzahlen ist APR (Annual Percentage Rate), also der Zinssatz. Für Verleiher ist sie auch als APY (Annual Percentage Yield) bekannt. Sie steht für die Zinszahlungen, die Bereitsteller für ihre Coins erhalten. Dieser Zinssatz ist entweder fest oder variabel, sprich er passt sich an die Marktgegebenheiten an. Er sollte immer in Zusammenhang mit den anfallenden Gebühren betrachtet werden. Bietet ein Provider hohe Zinsen, diese werden allerdings durch die Gebührenstruktur stark gedrückt, ergibt womöglich ein anderer Anbieter mehr Sinn.

Bei der Aufbewahrung sind Nutzer dezentraler Mechanismen auf der sichereren Seite. Die Coins verbleiben jederzeit im eigenen Zugriff. Zentralisierte Plattformen dagegen übergeben Coins in vielen Fällen an Custodians. Daher ist eine sorgfältige Prüfung der Verwahrungsstellen ratsam.